Die britische Premierministerin Theresa May wird schon bald mit den Brexit-Verhandlungen beginnen und hat dabei eine lange Liste an Forderungen. Ihre Prioritäten sind die Schaffung eines neuen Handelsabkommens, der Wiedergewinn der Kontrolle über die Einwanderung sowie die Wiedererlangung britischer Souveränität bei der Gesetzgebung. Doch während die Regierung weiterhin auf ein vorteilhaftes Abkommen hofft, sind britische einheimische Werte durch die vor uns liegende makroökonomische Unsicherheit dem höchsten Risiko ausgesetzt. Breitere Engagements in britische Aktien sind ironischerweise immuner gegen diese Risiken – vor allem Dividendentitel.

Wegbereitung für einen harten Brexit

Die Wahlen in den Niederlanden liegen gerade hinter uns und in den nächsten 18 Monaten gehen die Wähler in Frankreich, Deutschland und Italien zu den Wahlurnen. Dies könnte dazu führen, dass die EU zunehmend eine harte Linie fahren wird, um nicht als schwach zu erscheinen. Das heißt, dass Vertreter der EU eine Rosinenpickerei Großbritanniens bei den Vorschlägen unterbinden werden, weil sie Angst haben, andernfalls populistische Rhetorik in Europa zu fördern. Folglich wird die Sicherung günstiger Bedingungen bei den meisten, wenn nicht sogar allen, der aktuellen Brexit-Ziele der Regierung fast unmöglich sein. Sofern Großbritannien seine Forderungen nicht entsprechend anpasst, könnte es mit einem schlechten Abkommen Vorlieb nehmen müssen – oder sogar gar keinem.

In dieser Hinsicht wird der Druck auf May, die Brexit-Ziele Großbritanniens zu überdenken, alleine aus dem eigenen Land kommen, doch höchstwahrscheinlich nicht von EU-Befürwortern oder konservativen Brexit-Unterstützern aus Mays eigener Partei. Die vor Kurzem erfolgte Entlassung von Lord Heseltine – andersdenkendes konservatives Mitglied des Oberhauses und Regierungsberater – unterstreicht Mays Entschlossenheit, die Parteidisziplin aufrechtzuerhalten. Alle Anzeichen auf eine Rebellion innerhalb der konservativen Partei werden aller Voraussicht nach mit fester Hand unterbunden werden.

Unter diesen Umständen ist der durch die Opposition ausgeübte Druck die einzige realistische Herausforderung für Mays Brexit-Ideologie. Wie die Dinge stehen, stellt die Scottish National Party eine größere Bedrohung dar als die Labour-Partei, da die Aussicht auf ein zweites Referendum über die Unabhängigkeit Schottlands für noch mehr unerwünschte Unsicherheit sorgen wird, mit der sich die Regierung beschäftigen muss. Ein gleichzeitiger Zerfall der Union an mehreren Fronten, oder zumindest eine solche Möglichkeit, könnte dem Drängen der Regierung auf eine glatte Trennung von der EU den finalen Todesstoß versetzen.

Eine Fortsetzung der Sparmaßnahmen inmitten der Brexit-Unsicherheit ist wahrscheinlich

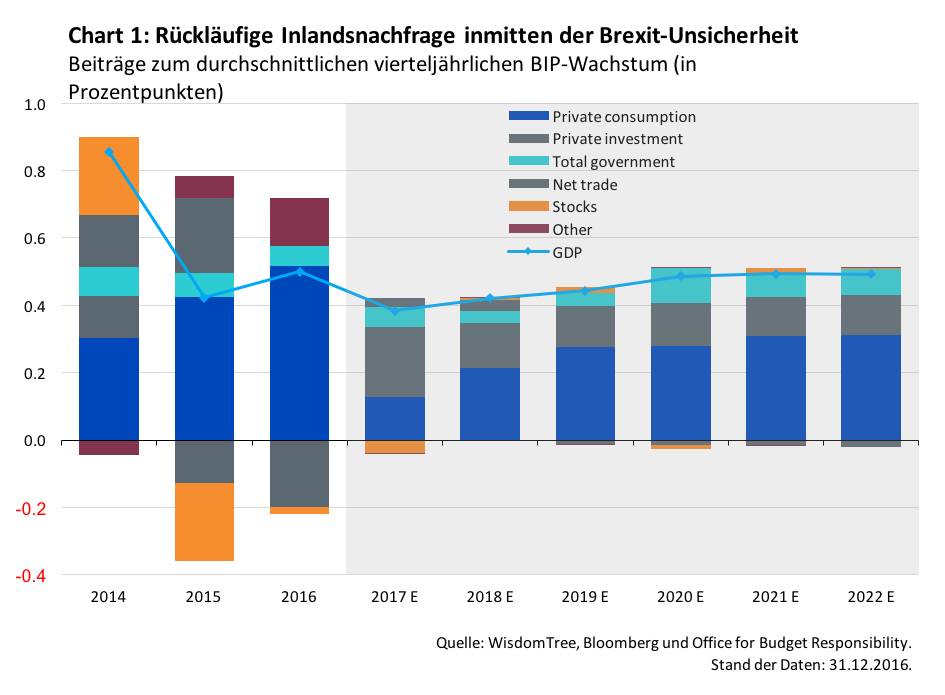

In Anbetracht der aufkommenden politischen Risiken sind auch die wirtschaftlichen Risiken, denen sich die britische Wirtschaft in den kommenden Jahren gegenübersehen wird, ebenfalls als negativ einzustufen. Das Office for Budget Responsibility (OBR) prognostiziert eine Verlangsamung des britischen BIP im Jahr 2017, was hauptsächlich auf die rückläufige Inlandsnachfrage (zusammengesetzt aus Haushaltskonsum, privaten Investitionen und Regierungsausgaben) zurückzuführen ist. Es wird erwartet, dass die vierteljährlichen Gesamtbeiträge zum BIP 2017 um 0,1 % sinken werden (dargestellt durch den blau schattierten Abschnitt in Chart 1), was auf das Jahr hochgerechnet 0,4 % entspricht.

Angesichts einer Abkühlung der Konjunktur hat sich der britische Finanzminister in Bezug auf die künftige Wirtschaftsstrategie wenig geäußert. Der Haushaltsplan für das Frühjahr enthielt keinerlei Hinweise auf eine Erhöhung der Ausgaben vor dem Brexit. Im Gegensatz dazu bekräftigte die Regierung erneut ihr Festhalten an den Sparmaßnahmen und verpflichtete sich zur Einhaltung der Ziele bezüglich der Senkung des Defizits weit über die aktuelle Legislaturperiode hinaus. Dies lässt darauf schliessen, dass keine Anpassung der Fiskalpolitik geplant ist und die Sparmaßnahmen aller Voraussicht nach auch inmitten der Brexit-Unsicherheit fortgesetzt werden.

Das Basisszenario des OBR beinhaltet jedoch ein weiches Brexit-Szenario, bei dem sich der Handel stufenweise über einen Zeitraum von zehn Jahren abschwächt, und das ohne Berücksichtigung eines endgültigen Brexit-Gesetzesentwurfs. Deshalb handelt es sich um ein positiveres Szenario für Großbritannien mit moderateren wirtschaftlichen Folgen. Weil das Potenzial für einen harten Brexit nicht ausgeschloßen werden kann, bleibt das Risiko von signifikanten Störungen für die britische Wirtschaft bestehen Vor diesem Hintergrund könnte sich die Wahrscheinlichkeit auf eine Milderung der Sparmaßnahmen erhöhen.

Eine solche Entscheidung würde die Frist für die Beseitigung des Defizits weit in die nächste Legislaturperiode verschieben und zudem Hammonds finanzpolitischen Kurs untergraben. Doch aufgrund des Mangels an offensichtlichen Antriebsfaktoren für ein Wachstum könnten abgemilderte Sparmaßnahmen über einen längeren Zeitraum notwendig sein, um die schwächere Inlandsnachfrage auszugleichen. Anzeichen einer Schwäche beim Haushaltskonsum zeichnen sich bereits ab: Das Umsatzwachstum im Einzelhandel befindet sich gegenüber dem Vorjahr auf dem niedrigsten Stand seit 2013. Private Investitionen machen ebenfalls einen schwachen Eindruck, da britische Mid/Small Caps sich durch höhere Importkosten, höhere Löhne und höhere Gewerbegrundsteuern dreifach unter Druck gesetzt sehen. Neben eines breiteren und tiefgreifenderen Abschwungs, auf den schwächere Zahlen beim Einkaufsmanagerindex EMI von Anfang 2017 hinweisen, könnte es sein, dass der britische Finanzminister gezwungen sein wird, den Gürtel weiter statt enger zu schnallen.

Vermögensallokation: Gute Stimmung bei britischen Exporteuren, einheimische britische Aktien und Gilts tendieren zur Baisse

Das Weiterverfolgen von Mays Brexit-Ideologie wird den makroökonomischen Druck auf Großbritannien mittelfristig verstärken. Eine weitere Schwächung des Pfunds aufgrund der Handelsunsicherheit wird den Status britischer Gilts als sicherer Hafen belasten. Ein starkes Drängen auf die Unabhängigkeit Schottlands könnte Anlegern, die in britische Gilts investiert haben, ebenfalls Grund zur Besorgnis geben.

Vor diesem anfälligen makroökonomischen Hintergrund dürften Anleger die Diversifizierung ihrer Allokationen in britische Aktien überdenken. Insbesondere könnten Körbe aus Dividenden zahlenden britischen Unternehmen mit hohem Exposure gegenüber britischen multinationalen Unternehmen bessere Chancen bieten, da die Abwertung des Pfunds die Gewinne im Ausland steigen lässt.

Anleger, die in britische Gilts und britische einheimische Aktien investiert haben, könnten ebenfalls die Absicherung ihres Risikos mit Short-ETPs in Betracht ziehen.